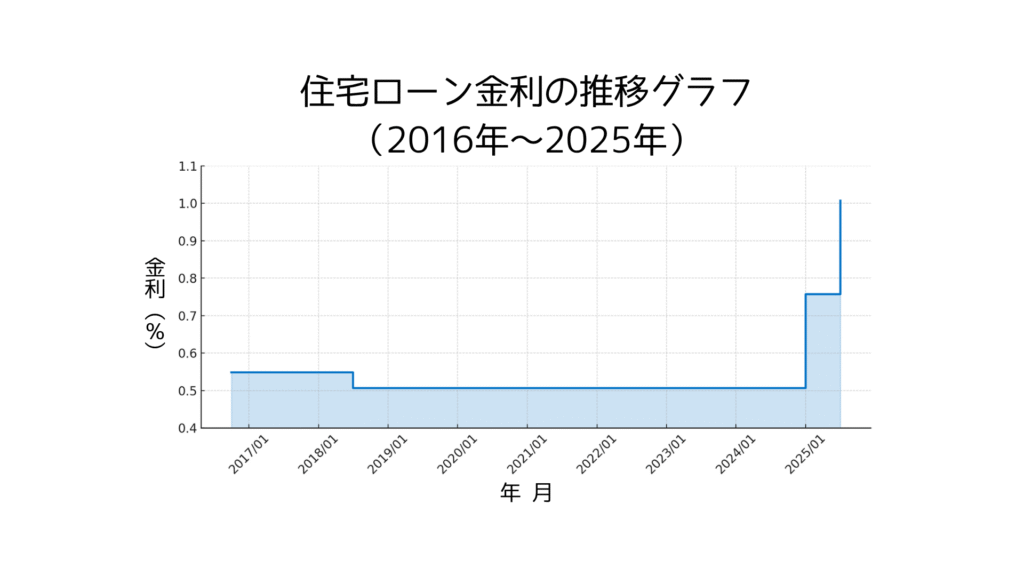

我が家は2016年9月に住宅ローンを組みました。

当時の金利は0.549%(変動金利)。

当初は「このまま低金利が続くだろう」と考えていたのですが、2025年現在、金利は1.007%まで上昇しています。

このまま上がっていくのでは?という不安

今のところ毎月の返済額には大きな変動はないものの、今後26年近くローン返済が続くと思うと、

「このまま金利がさらに上昇したら…」と不安を感じています。

とはいえ、今は住宅ローン控除が効いている最終年なので、繰上返済をして残高を減らすと、その分控除額も減ってしまいます。

住宅ローン控除の仕組みを簡単におさらい

住宅ローン控除は、「年末時点の残高 × 0.7%」が所得税や住民税から還付される仕組み。

つまり、残高が多いほど戻ってくる金額が多くなる制度なんです。

だからこそ、「控除が終わるまではあえて繰上返済をしない」ほうが、結果的にお得。

2026年からの繰上返済を計画中

2026年からは控除が終了するため、そこから毎年コツコツと繰上返済を始めるつもりです。

そこで、実際にシミュレーションしてみました。

📊 年30万円 vs 年50万円の繰上返済シミュレーション

| 項目 | 年30万返済 | 年50万返済 |

|---|---|---|

| 月々の返済額 | 約60,158円 | 約60,158円(変わらず) |

| 完済までの期間 | 約17年9か月 | 約14年8か月 |

| 総利息 | 約155万円 | 約128万円 |

| 総支払額(元金+利息+繰上返済) | 約1,791万円 | 約1,759万円 |

感想と考察

正直、年50万円返せれば完済も早く、利息も大きく減るのでとても魅力的です。

でも、これから教育費も増えてくる我が家にとっては、年30万円のコツコツ返済が現実的なライン。

それでも8年以上早く完済できて、100万円以上の利息を減らせるのだから、十分な効果だと感じました。

✅ まとめ|「控除終了後に繰上返済」は、理にかなっている

金利が徐々に上がってきている今、変動金利で長期間残っている人にとって、「繰上返済」は将来の安心につながる選択です。

控除が終わるまでは恩恵をしっかり受け、その後にムリのない範囲で返済ペースを加速していく。

我が家はこれをベースに、これからのライフプランを組んでいこうと思います。

コメント